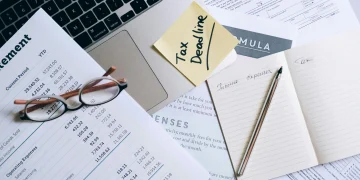

Polski Ład zmienił wiele w życiu polskich przedsiębiorców. Jednak chociaż wstępnie wszedł już w życie tak naprawdę, odczujesz go przy okazji wiosennych rozliczeń. Jako przedsiębiorca możesz obniżyć swoje podatki dzięki ulgom podatkowym. Jakie ulgi będą obowiązywać w rozliczeniu na 2023 rok? Na jakich zasadach i kto może ubiegać się o poszczególne udogodnienia? Przekonajmy się.

Ulga na dziecko w 2023 roku

Ulga na dziecko jest odliczana od podatku dochodowego i przysługuje podatnikom opodatkowanym na zasadach ogólnych według skali podatkowej PIT-36. Z ulgi na dziecko nie mogą skorzystać przedsiębiorcy opodatkowani podatkiem liniowym (PIT-36L), w formie ryczałtu od przychodów ewidencjonowanych (PIT-28) lub podatkiem tonażowym.

- Wyjątek: Przedsiębiorcy opodatkowani podatkiem liniowym (PIT-36L), w formie ryczałtu od przychodów ewidencjonowanych (PIT-28) lub podatkiem tonażowym, którzy uzyskują inne przychody, opodatkowane według skali podatkowej, na przykład z tytułu umowy o pracę rozliczane w PIT-37, dochodów z najmu prywatnego, czy zasiłku chorobowego.

Ulga przysługuje osobom, które wykonywały następujące czynności wobec małoletniego:

- wykonywanie władzy rodzicielskiej,

- pełnienie funkcji opiekuna prawnego (wspólne miejsce zamieszkania),

- sprawowanie opieki, jako rodzina zastępcza na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Ulga może dotyczyć także pełnoletnich dzieci:

- otrzymujących zasiłek pielęgnacyjny lub rentę socjalną (bez względu na ich wiek),

- nie ukończyły 25. roku życia i kontynuują naukę, pod warunkiem że:

- nie podlegały opodatkowaniu ryczałtem od przychodów ewidencjonowanym,

- nie podlegały opodatkowaniu podatkiem tonażowym,

- nie podlegały opodatkowaniu podatkiem liniowym,

- nie uzyskały dochodów opodatkowanych według skali podatkowej, dochodów z odpłatnego zbycia papierów wartościowych lub pochodnych instrumentów finansowych, lub przychodów zwolnionych z podatku otrzymanych przez podatnika, który nie ukończył 26 lat, albo przychodów zwolnionych ze względu na przeniesienie rezydencji podatkowej na terytorium Polski (do kwoty 3089 zł).

Kiedy ulga na dziecko przestaje obowiązywać?

Ulga na dziecko przestaje cię obowiązywać, kiedy:

- Dziecko zostało umieszczone w instytucji zapewniającej całodobowe utrzymanie w rozumieniu przepisów o świadczeniach rodzinnych na podstawie orzeczenia sądu,

- Dziecko wstąpiło w związek małżeński.

Jaka jest wysokość ulgi na dziecko?

Ulga na dziecko przysługuje łącznie obojgu rodzicom, opiekunom prawnym albo rodzicom zastępczym pozostającym w związku małżeńskim. Rodzice mogą odliczyć kwotę ulgi na dziecko od podatku po równo lub w dowolnie przyjętej proporcji. Wysokość ulgi na dziecko jest uzależniona od liczby posiadanych dzieci oraz w przypadku jednego dziecka, tego, czy przedsiębiorca pozostaje w związku małżeńskim – od tego roku niemożliwe staje się rozliczenie dla samotnych rodziców, a zamiast wprowadzona ulga podatkowa w wysokości 1.500 zł.

W przypadku rodziców jednego dziecka kwota odliczenia za każdy miesiąc wynosi 92,67 zł, pod warunkiem że:

- pozostajesz w związku małżeńskim przez cały rok podatkowy i wspólne dochody twoje i małżonka lub małżonki nie przekroczyły w roku podatkowym 112 tys. zł

- nie pozostajesz w związku małżeńskim nawet przez część roku podatkowego i twoje dochody nie przekroczyły w roku podatkowym 56 tys. zł.

Jeżeli masz dwoje dzieci, kwota odliczenia wynosi 92,67 zł miesięcznie na każde dziecko, a gdy posiadasz troje i więcej dzieci, kwota odliczenia wynosi 92,67 zł miesięcznie na pierwsze i drugie dziecko, 166,67 zł na trzecie dziecko, oraz 225 zł na czwarte i każde kolejne dziecko.

Jak to wygląda w praktyce?

Jeśli jesteś rodzicem trójki dzieci, to twoje ulgi będą przedstawiać się w następujący sposób: 1 112,04 zł na pierwsze dziecko,1 112,04 zł na drugie, oraz 2 000,04 zł na trzecie. Łącznie daje ci to 4 224,12 zł ulgi w skali roku.

Jak rozliczyć ulgę na dziecko?

Ulgę na dziecko rozliczasz w zeznaniu rocznym, wypełniając załącznik PIT/O, w którym wskazujesz liczbę dzieci i ich numery PESEL, a jeśli dziecko nie ma numeru PESEL, podajesz jego imię, nazwisko i datę urodzenia. Jeśli opodatkowujesz dochody łącznie z małżonkiem, to wspólnie składacie jeden PIT/O. Jeśli natomiast ulga przysługuje wam obojgu, jednak z jakichś przyczyn nie rozliczacie się osobno, to oboje małżonków wpisuje kwotę, którą odlicza od podatku.

Ulga rehabilitacyjna w 2023

Ulga rehabilitacyjna przysługuje ci, jeśli jesteś osobą niepełnosprawną, masz osobę niepełnosprawną na swoim utrzymaniu, lub gdy poniosłeś wydatki na rehabilitację, lub związane z ułatwieniem wykonywania czynności życiowych. Z ulgi rehabilitacyjnej możesz skorzystać, pod warunkiem że posiadasz dokument, potwierdzający poniesienie przez ciebie wyżej wspomnianych wydatków.

Takim dokumentem może być:

- Decyzja o przyznaniu renty z tytułu całkowitej lub częściowej niezdolności do pracy, szkoleniowej lub socjalnej,

- Orzeczenie o zakwalifikowaniu do jednego z trzech stopni niepełnosprawności,

- Orzeczenie o niepełnosprawności osoby, która nie ukończyła 16 roku życia,

- Orzeczenie o niepełnosprawności, wydane przez właściwy organ na podstawie odrębnych przepisów, które obowiązywały do 31 sierpnia 1997 roku.

Z ulgi rehabilitacyjnej możesz również skorzystać, jeśli masz na utrzymaniu osobę niepełnosprawną. Może być to współmałżonek, dziecko własne, dziecko obce przyjęte na wychowanie, pasierb, rodzic, rodzic współmałżonka, rodzeństwo, dziecko przysposobione, ojczym, macocha, zięć lub synowa.

Ulga rehabilitacyjna a dochód osoby z niepełnosprawnościami

Z ulgi rehabilitacyjnej możesz skorzystać, o ile osoby będące na utrzymaniu nie osiągały dochodów przekraczających dwunastokrotności renty socjalnej w wysokości obowiązującej w grudniu roku podatkowego.

Wydatki do odliczenia

W ramach ulgi rehabilitacyjnej można odliczyć dwa rodzaje wydatków – limitowane oraz nielimitowane.

Do wydatków nielimitowanych zaliczamy koszty:

- adaptacji i wyposażenia mieszkań oraz budynków mieszkalnych,

- przystosowania pojazdów mechanicznych do potrzeb osoby z niepełnosprawnościami,

- zakupu, naprawy lub najmu wyrobów medycznych, które są wymienione w wykazie wyrobów medycznych określonym w przepisach wydanych na podstawie 38 ust. 4 ustawy o refundacji leków, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, oraz wyposażenia, które umożliwia ich używanie zgodnie z przewidzianym zastosowaniem,

- zakupu, naprawy lub najmu indywidualnego sprzętu, urządzeń i narzędzi niezbędnych w rehabilitacji oraz ułatwiających wykonywanie czynności życiowych, stosownie do potrzeb wynikających z niepełnosprawności, oraz wyposażenia umożliwiającego ich używanie zgodnie z wyżej wspomnianymi przepisami prawa,

- zakupu materiałów szkoleniowych,

- odpłatności za pobyt w ośrodku rehabilitacyjnym;

- odpłatność za pobyt w zakładzie lecznictwa uzdrowiskowego, zakładzie rehabilitacji leczniczej, zakładzie opiekuńczo-leczniczym, zakładzie pielęgnacyjno-opiekuńczym,

- odpłatności za pobyt opiekuna osoby niepełnosprawnej zaliczonej do I grupy inwalidztwa lub dzieci niepełnosprawnych do lat 16, który przebywa z osobą niepełnosprawną na turnusie rehabilitacyjnym, w zakładzie lecznictwa uzdrowiskowego lub zakładzie rehabilitacji leczniczej,

- odpłatności za zabiegi rehabilitacyjne lub leczniczo-rehabilitacyjne,

- opieki pielęgniarskiej w domu dla osób niepełnosprawnych zaliczonych do I grupy inwalidztwa,

- opłacenia usług tłumacza języka migowego,

- kolonii i obozów dla dzieci i młodzieży niepełnosprawnej,

- odpłatnego przewozu: osoby niepełnosprawnej — karetką transportu sanitarnego, osoby niepełnosprawnej, zaliczonej do I lub II grupy inwalidztwa, oraz dzieci niepełnosprawnych do lat 16 – również innymi środkami transportu niż karetka transportu sanitarnego;

- odpłatne przejazdy środkami transportu publicznego związane z pobytem na turnusie rehabilitacyjnym, w zakładach lecznictwa uzdrowiskowego, zakładzie rehabilitacji leczniczej, zakładzie opiekuńczo-leczniczym, zakładzie pielęgnacyjno-opiekuńczym,

- na koloniach i obozach dla dzieci i młodzieży niepełnosprawnej oraz dzieci osób niepełnosprawnych, które nie ukończyły 25. roku życia, a także opiekuna osoby niepełnosprawnej zaliczonej do I grupy inwalidztwa lub dzieci niepełnosprawnych do lat 16, który przebywa z osobą niepełnosprawną na turnusie rehabilitacyjnym lub w zakładzie lecznictwa uzdrowiskowego, lub zakładzie rehabilitacji leczniczej.

Do wydatków limitowanych zaliczamy koszty:

- zakupu leków, o których mowa w ustawie Prawo farmaceutyczne – o ile lekarz stwierdzi, że dana osoba niepełnosprawna powinna stosować stale lub czasowo te leki. W tym przypadku odliczeniu podlegają wydatki w wysokości różnicy pomiędzy wydatkami faktycznie poniesionymi w danym miesiącu a kwotą 100 zł,

- zakupu pieluchomajtek, pieluch anatomicznych, chłonnych majtek, podkładów, wkładów anatomicznych (maksymalna kwota odliczenia: 2 280 zł)

- opłacenia przewodników osób niewidomych zaliczonych do I lub II grupy inwalidztwa oraz osób z niepełnosprawnością narządu ruchu zaliczonych do I grupy inwalidztwa (maksymalna kwota odliczenia: 2 280 zł)

- utrzymanie psa asystującego (maksymalna kwota odliczenia: 2 280 zł)

- używania samochodu osobowego, stanowiącego własność (współwłasność) osoby niepełnosprawnej lub podatnika mającego na utrzymaniu osobę niepełnosprawną albo dziecko niepełnosprawne, które nie ukończyło 16. roku życia (maksymalna kwota odliczenia: 2 280 zł)

Jak obliczyć ulgę rehabilitacyjną?

W przypadku wydatków nielimitowanych odliczasz pełną kwotę wydatku, który poniosłeś, natomiast limitowanych kwotę wydatku, który poniosłeś jednak wyłącznie do kwoty 2280 zł. Jeśli chodzi o leki, to zasada brzmi, że odliczasz różnicę pomiędzy poniesionymi wydatkami w danym miesiącu a 100 zł.

Jak udokumentować prawo do ulgi rehabilitacyjnej?

Wysokość wydatków ustala się na podstawie dokumentów potwierdzających ich poniesienie, takich jak faktura, rachunek lub potwierdzenie przelewu bankowego.

W przypadku wydatków limitowanych wykorzystanych na:

- opłacenie przewodników osób niewidomych zaliczonych do I lub II grupy inwalidztwa oraz osób z niepełnosprawnością narządu ruchu zaliczonych do I grupy inwalidztwa,

- utrzymanie psa asystującego,

- używanie samochodu osobowego

Nie musisz posiadać dokumentacji, ale na żądanie organów podatkowych masz obowiązek przedstawić dowody niezbędne do ustalenia prawa do odliczenia. Co to znaczy? Musisz być w stanie:

- okazać certyfikat potwierdzający status psa asystującego,

- wskazać z imienia i nazwiska osoby, którym zapłaciłeś za okazanie usług przewodnika.

Jak rozliczyć ulgę rehabilitacyjną?

W celu skorzystania z ulgi rehabilitacyjnej musisz złożyć, któryś z następujących dokumentów:

- PIT-37: jeśli uzyskałeś przychody opodatkowane według skali podatkowej za pośrednictwem płatnika, z umowy o pracę, czy emerytury,

- PIT-36: gdy uzyskałeś przychody opodatkowane według skali podatkowej z działalności gospodarczej, najmu, podnajmu, dzierżawy lub inne przychody bez pośrednictwa płatnika,

- PIT-28: w przypadku, gdy uzyskałeś przychody opodatkowane w formie ryczałtu od przychodów ewidencjonowanych, na przykład z tytułu prowadzenia działalności gospodarczej, najmu, podnajmu, dzierżawy).

Do któregoś z formularzy PIT, powinieneś także dołączyć z załącznikiem PIT/O.

Ulga w związku wpłatami na Indywidualne Konto Zabezpieczenia Emerytalnego w 2023

Kolejną dostępną w 2023 roku dla przedsiębiorców ulgą jest ta, dotycząca wpłat na Indywidualne Konto Zabezpieczenia Emerytalnego. Jeśli wpłacasz na swoje IKZE to możesz odliczyć dokonane wpłaty od kwoty określonej w przepisach o indywidualnych kontach zabezpieczenia emerytalnego.

Kto może skorzystać z ulgi IKZE?

Z ulgi mogą skorzystać przedsiębiorcy opodatkowani w następujący sposób:

- ryczałtem od przychodów ewidencjonowanych (PIT-28),

- w ramach skali podatkowej (PIT-36)

- podatkiem liniowym (PIT-36L)

Ile wynosi ulga IKZE?

Najwyższa wartość wpłat na IKZE wynosi 1,8 krotność przeciętnego prognozowanego wynagrodzenia. W 2022 roku ta kwota dla osób prowadzących działalność gospodarczą powinna wynosić dokładnie 10 659,60 zł.

Jak rozliczyć ulgę IKZE?

Zasada jest taka sama jak w przypadku poprzedniej ulgi. Jeśli chcesz odliczyć swoje wpłaty z IKZE od podatku, to powinieneś złożyć, któryś z następujących dokumentów:

- PIT-37: jeśli uzyskałeś przychody opodatkowane według skali podatkowej za pośrednictwem płatnika, z umowy o pracę, czy emerytury,

- PIT-36: gdy uzyskałeś przychody opodatkowane według skali podatkowej z działalności gospodarczej, najmu, podnajmu, dzierżawy lub inne przychody bez pośrednictwa płatnika,

- PIT-28: w przypadku, gdy uzyskałeś przychody opodatkowane w formie ryczałtu od przychodów ewidencjonowanych, na przykład z tytułu prowadzenia działalności gospodarczej, najmu, podnajmu, dzierżawy).

Do któregoś z formularzy PIT, powinieneś także dołączyć z załącznikiem PIT/O.

Ulga na Internet w 2023 roku

Zasady odliczania ulgi na Internet podatkowej kilka lat temu zostały znacznie ograniczone. Po pierwsze korzystać z niej można wyłącznie dwa lata z rzędu. Jeśli zatem wykorzystałeś ją w 2021 i 2022, to w 2023 roku nie możesz z niej skorzystać. Do tego wysokość odliczenia nie może przekroczyć 760 zł.

Komu przysługuje ulga na Internet?

Dana ulga przysługuje ci w przypadku, gdy uzyskujesz dochody opodatkowane według skali podatkowej lub ryczałtem ewidencjonowanym i poniosłeś w roku podatkowym wydatki związane z użytkowaniem sieci Internet oraz nie korzystałeś z ulgi w latach poprzednich.

Co można odliczyć w ramach ulgi na Internet?

W ramach ulgi na Internet możesz odliczyć wydatki poniesione w roku podatkowym na używanie Internetu, niezależnie od miejsca oraz formy korzystania. Może to być zarówno łącze stałe, jak i bezprzewodowe. Co ważne nie odliczysz wydatków związanych z zakupem sprzętu, komponentów sieci, instalacją, rozbudową i modernizacją, bieżącym utrzymaniem, ani opłatą aktywacyjną.

Jak udokumentować prawo do ulgi na Internet?

Jeśli chcesz skorzystać z ulgi na Internet, powinieneś posiadać następujące dane:

- dane identyfikujące kupującego (odbiorcę usługi),

- dane identyfikujące sprzedającego usługę,

- rodzaj usługi,

- kwotę zapłaty

Wystarczy ci więc faktura, rachunki oraz każdy inny dowód zawierający te dane.

Jak rozliczyć ulgę na Internet?

Odliczeń dokonujesz w zeznaniu podatkowym PIT-36, PIT- 37 lub PIT-28, do którego należy dołączyć załącznik PIT/O (informację o odliczeniach).

Ulga na działalność badawczo-rozwojową w 2023

Ulga na działalność badawczo-rozwojową przysługuje podatnikom w związku z prowadzeniem działalności badawczo-rozwojowej i polega na odliczeniu od podstawy opodatkowania części kosztów uzyskania przychodów poniesionych na ten rodzaj działalności, określanych jako koszty kwalifikowane. Ulga na działalność badawczo-rozwojową (B R) jest odliczana od podstawy obliczenia podatku. Z tej ulgi mogą skorzystać przedsiębiorcy opodatkowani w ramach skali podatkowej (PIT-36), podatnicy podatku dochodowego od osób prawnych (CIT-8), a także podatkiem liniowym (PIT-36L)

Ulga na działalność badawczo-rozwojową a koszty kwalifikowane

Do kosztów kwalifikowanych należą, przede wszystkim:

- wynagrodzenia pracowników w części związanej z działalnością B+R oraz składki na ubezpieczenia społeczne;

- wynagrodzenia z tytułu umów zlecenia lub o dzieło w części związanej z działalnością B+R oraz składki społeczne;

- wydatki na nabycie sprzętu specjalistycznego, niebędącego środkiem trwałym, a także materiałów i surowców,

- koszty ekspertyz, opinii, usług doradczych i równorzędnych, świadczone lub wykonywane na podstawie umowy przez podmioty, o których mowa w przepisach o szkolnictwie wyższym i nauce,

- wydatki na odpłatne korzystanie z aparatury naukowo-badawczej wykorzystywanej wyłącznie w prowadzonej działalności B+R,

- wydatki na nabycie usługi wykorzystania aparatury naukowo-badawczej wyłącznie na potrzeby prowadzonej działalności B+R,

- koszty uzyskania i utrzymania patentu, prawa ochronnego na wzór użytkowy, prawa z rejestracji wzoru przemysłowego, poniesione na:

- przygotowanie dokumentacji zgłoszeniowej i zgłoszenie do Urzędu Patentowego Rzeczypospolitej Polskiej lub odpowiedniego zagranicznego organu, łącznie z kosztami wymaganych tłumaczeń na język obcy,

- prowadzenie postępowania przez Urząd Patentowy Rzeczypospolitej Polskiej lub odpowiedni zagraniczny organ, poniesione od momentu zgłoszenia do tych organów, w szczególności opłaty urzędowe i koszty zastępstwa prawnego i procesowego,

- odparcie zarzutów niespełnienia warunków wymaganych do uzyskania patentu, prawa ochronnego na wzór użytkowy lub prawa z rejestracji wzoru przemysłowego zarówno w postępowaniu zgłoszeniowym, jak i po jego zakończeniu, w szczególności koszty zastępstwa prawnego i procesowego, zarówno w Urzędzie Patentowym Rzeczypospolitej Polskiej, jak i w odpowiednim zagranicznym organie,

- opłaty okresowe, opłaty za odnowienie, tłumaczenia oraz za inne czynności konieczne dla nadania lub utrzymania ważności patentu, prawa ochronnego na wzór użytkowy oraz prawa z rejestracji wzoru przemysłowego, w szczególności koszty walidacji patentu europejskiego;

- odpisy amortyzacyjne od środków trwałych oraz wartości niematerialnych i prawnych wykorzystywanych w prowadzonej działalności B+R, z wyłączeniem samochodów osobowych oraz budowli, budynków i lokali, które są odrębną własnością (z zastrzeżeniem centrów badawczo-rozwojowych).

Jak rozliczyć ulgę na działalność badawczo-rozwojową?

Ulgę odliczasz w zeznaniu podatkowym od wysokości dochodu, który uzyskałeś z pozarolniczej działalności gospodarczej. Pamiętaj jednak, że kwota kosztów kwalifikowanych nie może przekroczyć:

- Jeśli posiadasz status centrum badawczo-rozwojowego i jesteś mikroprzedsiębiorcą, małym lub średnim przedsiębiorcą – 150% kosztów kwalifikowanych,

- Jeśli posiadasz status centrum badawczo-rozwojowego i nie jesteś przedsiębiorcą wymienionym w powyższym punkcie:

- 100% kosztów uzyskania i utrzymania patentu, prawa ochronnego na wzór użytkowy, prawa z rejestracji wzoru przemysłowego,

- 150% pozostałych kosztów kwalifikowanych;

- w przypadku pozostałych podatników – 100% kosztów kwalifikowanych.

Jak rozliczyć ulgę na działalność badawczo-rozwojową?

Koszty działalność badawczo-rozwojowej wykazujesz w zeznaniu, w którym rozliczasz przychody z działalności gospodarczej, a może to być jedno PIT-36, PIT-36L, PIT-36S lub PIT-36LS. Do jednego z nich dodajesz także załącznik PIT/BR.

Ulga abolicyjna w 2023 roku

Ulga abolicyjna przysługuje ci, jeśli podlegasz w Polsce nieograniczonemu obowiązkowi podatkowemu, a przy tym masz określone dochody zagraniczne, do których ma zastosowanie metoda odliczenia proporcjonalnego.

Komu przysługuje ulga abolicyjna?

- Z ulgi abolicyjnej możesz skorzystać, jeśli uzyskujesz za granicą przychody z tytułu:

- z działalności gospodarczej, opodatkowanej według skali podatkowej, podatkiem liniowym lub ryczałtem od przychodów ewidencjonowanych,

- stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy,

- działalności wykonywanej osobiście,

- z praw majątkowych w zakresie praw autorskich i praw pokrewnych w rozumieniu odrębnych przepisów, z wykonywanej poza terytorium Polski działalności artystycznej, literackiej, naukowej, oświatowej i publicystycznej, z wyjątkiem dochodów uzyskanych z tytułu korzystania z tych praw lub rozporządzania nimi.

2. Do których ma zastosowanie metoda proporcjonalnego odliczenia.

Ulga abolicyjna a metoda odliczenia proporcjonalnego

Metoda odliczenia proporcjonalnego pozwala uniknąć podwójnego opodatkowania. Metoda proporcjonalnego odliczenia oznacza, że dochód osiągany za granicą jest opodatkowany w Polsce, ale od należnego w Polsce podatku odlicza się podatek zapłacony za granicą. Co ważne, od 2021 roku, wysokość ulgi abolicyjnej przekroczyć kwoty 1.360 zł. Stosuje się ją, jeśli:

- z krajem, z którego uzyskujesz dochody, Polska zawarła umowę o unikaniu podwójnego opodatkowania i twoje dochody nie są zwolnione od podatku na podstawie tej umowy,

- z krajem, z którego uzyskujesz dochody, Polska nie zawarła umowy o unikaniu podwójnego opodatkowania.

Jak obliczyć ulgę abolicyjną?

Ulgę abolicyjną oblicza się porównując kwotę podatku zgodnie z metodą odliczenia proporcjonalnego z kwotą podatku, jaki musiałbyś zapłacić, gdyby do twoich dochodów zagranicznych miała zastosowanie metoda wyłączenia z progresją.

Jak rozliczyć ulgę abolicyjną?

Ulgę abolicyjną ujmuje się w składanym zeznaniu rocznym (PIT-36, PIT-36S, PIT-36L, PIT-36LS albo PIT-28).

Ulgi podatkowe dla przedsiębiorców w 2023

Za zmianami podatkowymi niełatwo nadążyć, mam jednak nadzieję, że w pewnym stopniu ci to ułatwiłam. Warto trzymać jednak rękę na plusie, ponieważ korzystając z ulg nie narażasz swojego budżetu na niepotrzebne wydatki.