Fundacje rodzinne stały się jednym z najważniejszych instrumentów służących do zarządzania majątkiem i jego ochrony w Polsce. To nowa instytucja, która umożliwia rodzinom długoterminowe planowanie finansowe, minimalizowanie ryzyka związanego z dziedziczeniem oraz zapewnienie trwałości majątku w kolejnych pokoleniach. Niecałe 13 miesięcy od momentu jej wprowadzenia do polskiego porządku prawnego, Ministerstwo Finansów zapowiedziało regulacje uszczelniające ich opodatkowanie. Co się zmieni? Czy założenie fundacji rodzinnej przestanie być opłacalne?

Fundacja rodzinna – złoty interes zwolniony z podatku?

Fundacje rodzinne to osoby prawne utworzone w celu gromadzenia mienia, zarządzania nim w interesie beneficjentów oraz spełniania świadczeń na rzecz beneficjentów. Zgodnie z założeniami mają one ułatwiać przedsiębiorcom planowanie sukcesji majątku oraz zabezpieczenie rodzin przed niepewnością związaną z dziedziczeniem. To odpowiedź polskiego ustawodawcy na rosnącą potrzebę zabezpieczenia firm rodzinnych oraz majątku, który przez dekady był budowany w Polsce po transformacji ustrojowej.

Fundacja rodzinna, oprócz ochrony i skutecznego zarządzania majątkiem rodzinnym, niesie za sobą szereg korzyści podatkowych. Przede wszystkim, wprowadzenie majątku do fundacji, zarówno przez fundatora, jak i inne osoby, nie powoduje powstania obowiązku podatkowego. Niezależnie, czy jest to wkład pieniężny, czy też niepieniężny. Co więcej, wprowadzenie akcji spółki do majątku fundacji rodzinnej jest również neutralne podatkowo. Traktuje się je jako darowiznę, niegenerująca przychodu dla fundatora, ani podatku od spadków i darowizn dla fundacji. Ponadto, sprzedaż akcji przez fundację nie wywołuje obowiązku zapłaty podatku dochodowego. Na fundacjach rodzinnych ciąży jednak obowiązek ewidencjonowania wprowadzanego majątku, między innymi ze względu na wymóg sporządzania sprawozdań finansowych. Opodatkowaniu podatkiem dochodowym od osób fizycznych podlegają jedynie świadczenia otrzymywane przez beneficjentów fundacji rodzinnej. Stawka podatku wynosi 10% lub 15%. Jednakże, świadczenia otrzymywane przez beneficjentów będących fundatorami lub osobami najbliższymi dla fundatora są, na dzień dzisiejszy, zwolnione z podatku PIT.

Fundacje rodzinne są, co do zasady, zwolnione podmiotowo z podatku dochodowego od osób prawnych. Prowadzenie przez nie działalności gospodarczej nie powoduje utraty zwolnienia z podatku CIT, o ile zakres tej działalności obejmuje wyłącznie czynności wymienione w art. 5 ustawy o fundacjach rodzinnych, czyli:

- zbywanie mienia, o ile mienie to nie zostało nabyte wyłącznie w celu dalszego zbycia;

- najem, dzierżawę lub udostępnianie mienia do korzystania na innej podstawie;

- przystępowanie do spółek handlowych, funduszy inwestycyjnych, spółdzielni oraz podmiotów o podobnym charakterze, mających swoją siedzibę w kraju albo za granicą, a także uczestnictwa w tych spółkach, funduszach, spółdzielniach oraz podmiotach;

- nabywanie i zbywania papierów wartościowych, instrumentów pochodnych i praw o podobnym charakterze;

- udzielanie pożyczek:

- spółkom kapitałowym, w których fundacja rodzinna posiada udziały albo akcje,

- spółkom osobowym, w których fundacja rodzinna uczestniczy jako wspólnik,

- beneficjentom;

- obrotem zagranicznymi środkami płatniczymi należącymi do fundacji rodzinnej w celu dokonywania płatności związanych z działalnością fundacji rodzinnej;

- produkcją przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych, z wyjątkiem przetworzonych produktów roślinnych i zwierzęcych uzyskanych w ramach prowadzonych działów specjalnych produkcji rolnej oraz produktów opodatkowanych podatkiem akcyzowym, o ile ilość produktów roślinnych lub zwierzęcych pochodzących z własnej uprawy, hodowli lub chowu, użytych do produkcji danego produktu stanowi co najmniej 50% tego produktu;

- gospodarkę leśną.

Dzisiejsze brzmienie ustawy o podatku dochodowym od osób prawnych przewiduje jednak okoliczności, w których fundacja rodzinna będzie zobowiązana do zapłaty podatku. Są nimi:

- wypłaty świadczeń dla beneficjentów lub fundatora – 15% CIT;

- prowadzenie działalności gospodarczej wykraczającej poza zakres wskazany w art. 5 ustawy o fundacjach rodzinnych – 25% CIT;

- rozwiązanie fundacji rodzinnej – 15%;

- osiąganie przychodów z nieruchomości o wartości przekraczającej 10 mln zł – 0,42% podstawy opodatkowania rocznie.

Zmiany uszczelniające czy wyniszczające?

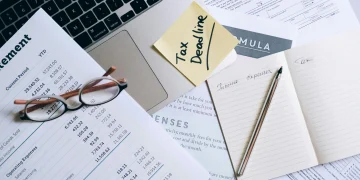

Pomimo, że działa ich dopiero około 2000, fundacje rodzinne już zdążyły stać się przedmiotem zainteresowania organów podatkowych. W ocenie Ministerstwa Finansów, obowiązujące preferencje podatkowe powodują, że instytucja fundacji rodzinnej mogą służyć za narzędzie do „bardzo agresywnej optymalizacji podatkowej”. 12 sierpnia 2024 roku pojawiły się założenia nowelizacji ustaw podatkowych, które przewidują istotne zmiany w opodatkowaniu fundacji rodzinnych. Resort finansów przewiduje opodatkowanie sprzedaży majątku wniesionego do fundacji przez fundatora, beneficjenta lub podmioty powiązane 19% podatkiem, jeśli nastąpi ona przed upływem określonego czasu. Na dzień dzisiejszy proponowany jest 15-letni okres, po którym zbycie majątku fundacji miałoby być zwolnione z opodatkowania podatkiem CIT. Jednakże, w przypadku obowiązku zapłaty 19% podatku CIT od transakcji sprzedaży majątku fundacji, ma funkcjonować mechanizm pomniejszania o niego podatku od statutowych wypłat na rzecz beneficjentów (15% CIT).

Kolejną z planowanych zmian w opodatkowaniu fundacji rodzinnych ma być opodatkowanie ich dochodów pochodzących z ich udziałów w podmiotach transparentnych podatkowo – m.in. spółki jawne, cywilne i partnerskie. Celem tej regulacji ma być m.in. niedopuszczanie do pogłębiania się nierówności podatkowych pomiędzy fundacjami rodzinnymi a pozostałymi podmiotami działającymi na rynku np. najmu. Resort finansów chce pozbawić prawa do zwolnienia z opodatkowania przychodów z najmu lub dzierżawy lokali, tylko i wyłącznie dlatego, że są one osiągane za pośrednictwem fundacji rodzinnej.

Doprecyzowane mają zostać również przepisy dotyczące sankcji za prowadzenie niedozwolonej działalności gospodarczej w ramach fundacji rodzinnej. Na dzień dzisiejszy, jedyną pewną karą za taką działalność jest obowiązek uiszczenia 25% podatku CIT. Brak jest jednoznacznych przepisów dotyczących innych konsekwencji prawno-podatkowych. Resort finansów proponuje, aby w przypadku stwierdzenia prowadzenia niedozwolonej działalności w ramach fundacji rodzinnej, o jej rozwiązaniu decydował sąd.

W projektowanych przepisach mają się znaleźć także zmiany dotyczące uwzględniania świadczeń otrzymywanych przez beneficjentów fundacji rodzinnej przy obliczaniu podstawy daniny solidarnościowej. Do tej pory, wypłacane świadczenia nie były objęte daniną solidarnościową, do zapłaty której zobowiązane są osoby fizyczne, których roczny dochód przekroczył 1 000 000 PLN. Wysokość daniny solidarnościowej wynosi 4% podstawy wymiaru.

Czy fakturowanie to dla Ciebie strata czasu?

Program Faktura.pl sprawi, że fakturowanie zajmie Ci mniej, niż 30 sekund. Przez pierwszy miesiąc darmowego korzystania z aplikacji zobaczysz, jak jej funkcje uproszczą Ci życie. Oto zalety korzystania z Faktura.pl:

✅ Automatyczne wystawianie faktur cyklicznych

✅ Wysyłka dokumentów z poziomu aplikacji

✅ Program zintegrowany z Krajowym Systemem e-Faktur

✅ Możliwość księgowania swoich kosztów za pomocą kilku kliknięć

✅ Natychmiastowa płatność przy pomocy przycisku „Kliknij, aby opłacić fakturę” umieszczonego na dokumencie

✅ Funkcja magazynu z możliwością zintegrowania z Allegro

Reformacja po roku?!

Zapowiedzi zmian w przepisach dotyczących fundacji rodzinnych, po ledwie ponad roku od ich wprowadzenia, budzą wątpliwości wśród specjalistów. Zwracają uwagę na radykalny wzrost obciążeń podatkowych dla beneficjentów fundacji rodzinnych oraz spadek zaufania do tej formy sukcesji, który może zniechęcić przedsiębiorców do tej formy prawnej. Zgodnie z założeniami, fundacje rodzinne miały być stabilnym i bezpiecznym sposobem na zarządzanie majątkiem, którego zdobycie… podlegało już co najmniej jednokrotnemu opodatkowaniu. Niestety, może się okazać, że rok 2024 był drugim i ostatnim okresem świetności fundacji rodzinnych a ustawodawca po raz kolejny wyprowadził podatników w pole. Planowane zmiany mają wejść w życie już na początku 2025 roku.

Zainteresował Cię ten artykuł? Czytaj więcej takich treści w ramach cyklu „Alarm podatkowy”