Jeszcze kilka lat temu, można było zarabiać na streamingu i nie płacić z tego tytułu ani grosza podatku? Niemożliwe? A jednak! Przez wiele lat administracja skarbowa traktowała donejty (donations) przekazywane streamerom lub twórcom internetowym jako darowizny, nieopodatkowane podatkiem dochodowym a podatkiem od spadków i darowizn. W 2024 roku nastąpiła nieoczekiwana zmiana stanowiska fiskusa: donejty to przychód z działalności gospodarczej! Jak to możliwe? W jaki sposób prawidłowo rozliczać przychody ze streamingu? Dowiesz się z naszego artykułu.

Zmiana stanowiska fiskusa: donejty to przychód

W porównaniu do innych sposobów zarabiania w Internecie, można śmiało stwierdzić, że donejty były traktowane nadzwyczaj ulgowo przez organy skarbowe. Przez wiele lat, Dyrektor KIS stał na stanowisku, że jeśli wpłaty od patronów lub widzów nie wiążą się z żadnym świadczeniem wzajemnym ze strony streamera, mogą być uznane za darowiznę w rozumieniu Kodeksu cywilnego. W takim przypadku zastosowanie miały przepisy o podatku od spadków i darowizn, a nie o podatku dochodowym (np. sygn.0111-KDIB2-2.4015.119.2022.3.PB).

O ile streamer:

- prowadził transmisje w sposób nieregularny i hobbystyczny,

- nie oferował żadnych świadczeń wzajemnych a otrzymywane donejty były „bezzwrotnym wyrazem sympatii” widzów,

- nie organizował kampanii marketingowych,

- nie osiągał systematycznych przychodów z transmisji,

zdaniem administracji skarbowej, nie prowadził działalności gospodarczej a otrzymywane przez niego wpłaty mają charakter darowizny. Obowiązek podatkowy z tytułu donejtów natomiast powstaje na zasadach określonych w ustawie o podatku od spadków i darowizn, a nie w podatku dochodowym od osób fizycznych. Darowizny od jednej osoby (widzów z tzw. III grupy podatkowej) do określonej w ustawie kwoty (obecnie 5733 PLN) w ciągu 5 lat nie podlegały opodatkowaniu. Oznacza to, że streamerzy lub twórcy internetowi mogli, w ramach dojetów, otrzymywać znaczące środki finansowe bez konieczności zapłaty ani grosza podatku. Przypuśćmy, że popularny twórca internetowy ma prawie 7000 „patronów” na popularnym portalu crowdfundingowym. Załóżmy, że każdy z widzów „wsparł” autora maksymalną kwotą zwolnioną z opodatkowania podatkiem od spadków i darowizn w przeciągu 5 lat. Daje to astronomiczną kwotę 40 131 000 PLN, od których twórca nie musiał zapłacić ani złotówki podatku.

Obecnie, stanowisko administracji skarbowej zmieniło się diametralnie. Fiskus uznaje, że:

- streamer, nawet działający nieregularnie, świadczy usługę rozrywkową,

- donejty są formą wynagrodzenia za interakcję i obecność,

- nie są bezinteresowne, a tym samym nie spełniają warunku darowizny.

Ponadto, zgodnie z najnowszym stanowiskiem Dyrektora KIS, brak możliwości identyfikacji tożsamości osób wpłacających i wysokości dokonanych przez poszczególne osoby wpłat uniemożliwia kwalifikowanie tych wpłat jako umowy darowizny. (0111-KDIB2-2.4015.34.2024.3.MM). Większość platform streamingowych nie udostępnia twórcom danych wpłacających. Donejty, po potrąceniu prowizji portalu, są zbierane w „wirtualnych portfelach” streamerów, z których mogą oni wypłacać środki na swoje konta bankowe.

„Przy braku takich informacji nie sposób bowiem określić podmiot umowy, jej dokładną treść oraz wysokość wpłaty od konkretnej osoby, a elementy te są nieodzowne dla zweryfikowania charakteru umowy w kontekście możliwości opodatkowania jej podatkiem od spadków i darowizn.” (0115-KDIT1.4011.389.2024.6.ASZ)

Interpretacje z 2024 roku wyraźnie wskazują, że donejty stanowią przychód, który podlega przepisom ustawy o podatku dochodowym od osób fizycznych a nie ustawy o podatku od spadków i darowizn.

Ile zajmuje Tobie fakturowanie? W Faktura.pl najszybsi robią to w 30 sekund

Przez pierwszy miesiąc darmowego korzystania z aplikacji zobaczysz, jak jej funkcje uproszczą Ci życie. Oto zalety korzystania z Faktura.pl:

➔ Automatyczne wystawianie faktur cyklicznych

➔ Wysyłka dokumentów z poziomu aplikacji

➔ Program zintegrowany z Krajowym Systemem e-Faktur

➔ Możliwość księgowania swoich kosztów za pomocą kilku kliknięć

➔ Natychmiastowa płatność przy pomocy przycisku „Kliknij, aby opłacić fakturę” umieszczonego na dokumencie

➔ Funkcja magazynu z możliwością zintegrowania z Allegro

Jak prawidłowo rozliczyć przychody z donejtów?

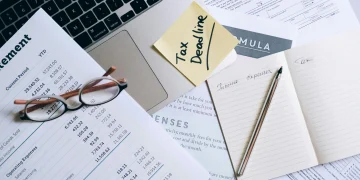

Wbrew pozorom odpowiedź a to pytanie nie jest ani łatwa ani oczywista. Choć regularne transmisje, wykonywane we własnym imieniu, generujące przychody od odbiorców mogą świadczyć o ciągłości i zorganizowaniu charakterystycznym dla prowadzenia działalności gospodarczej, Dyrektor KIS m.in. w interpretacji z września 2024 r. zakwalifikował je do „innych źródeł” w rozumieniu art. 10 ust. 1 pkt 9 ustawy o PIT. Przyjmując taką kwalifikację, przychody te podlegają opodatkowaniu na zasadach ogólnych, co oznacza możliwość skorzystania z kwoty wolnej od podatku oraz zastosowanie stawek 12% i 32%, zależnie od wysokości dochodu.

Kiedy streamer prowadzi działalność gospodarczą?

Alternatywą dla kwalifikowania przychodów z transmisji jako „innych źródeł” byłoby uznanie działalności streamingowej za działalność gospodarczą. Taka kwalifikacja pozwala podatnikowi nie tylko na uwzględnienie kosztów uzyskania przychodów, ale również na wybór najkorzystniejszej formy opodatkowania – na zasadach ogólnych, według stawki liniowej 19% lub w formie ryczałtu od przychodów ewidencjonowanych. W przypadku przekroczenia pierwszego progu podatkowego (120 000 PLN), opcje te mogą okazać się znacznie bardziej opłacalne niż progresja podatkowa.

Należy jednak pamiętać, że zgodnie z dotychczasową linią interpretacyjną organów skarbowych, samo otrzymywanie datków od widzów w trakcie transmisji nie stanowi jeszcze podstawy do uznania działalności za gospodarczą. Konieczne jest spełnienie przesłanek określonych w przepisach – przede wszystkim udowodnienie, że prowadzona działalność ma charakter zorganizowany, ciągły i nastawiony na osiąganie dochodu. Elementy te muszą być widoczne w sposobie prowadzenia streamingu – np. poprzez harmonogram publikacji, budowanie marki osobistej, rozwój kanałów dystrybucji treści czy inwestycje w sprzęt i promocję.

Prowadzenie działalności gospodarczej przez streamera może być uprawdopodobnione przez np.:

- świadczenie usług marketingowych, czyli komercyjna współpraca z markami, obejmująca promowanie produktów lub usług w ramach transmisji;

- afiliację, polegającą na polecaniu konkretnych produktów lub usług w zamian za prowizję od sprzedaży dokonanej za pośrednictwem unikalnych linków;

- sprzedaż własnych produktów, zarówno cyfrowych (np. e-booki, grafiki), jak i fizycznych (np. odzież z własnym logo). Ten model zyskuje szczególną popularność wśród twórców posiadających lojalną społeczność odbiorców i pozwala na większą kontrolę nad przychodami oraz budowanie niezależnej marki.

Uznanie działalności streamingowej za działalność gospodarczą nie tylko porządkuje kwestie podatkowe, ale także umożliwia strategiczne planowanie rozwoju i inwestycji w ramach prowadzonej aktywności.

DAC-7 – kolejny bat na streamerów?

Zmiana linii orzeczniczej w kwestii kwalifikacji donejtów jako przychodów opodatkowanych podatkiem dochodowym od osób fizycznych to nie jedyny gwóźdź do trumny twórców internetowych, który wbiła w ostatnim czasie administracja skarbowa. W zależności od rodzaju aktywności w sieci, ich przychody mogą być raportowane bezpośrednio do KAS przez portale internetowe. Dyrektywa DAC-7, obowiązująca od 2023 roku, nakłada bowiem na operatorów platform cyfrowych obowiązek raportowania informacji o sprzedawcach korzystających z ich usług. Obejmuje to zarówno firmy, jak i osoby fizyczne osiągające dochody z platform takich jak Twitch, YouTube, Patreon czy OLX.

Raportowaniu podlegają aktywni sprzedawcy, którzy:

- są rezydentami państwa uczestniczącego (członka UE lub kraju objętego automatyczną wymianą informacji),

- lub udostępnili nieruchomość znajdującą się w takim państwie.

Do aktywnych sprzedawców zalicza się osoby, które w okresie sprawozdawczym:

- sprzedały towary,

- udostępniły nieruchomości, pomieszczenia lub udziały w nich,

- świadczyły usługi osobiście (online lub offline),

- udostępniły środki transportu.

W przypadku sprzedaży towarów raportowaniu podlega sprzedawca, który:

- dokonał co najmniej 30 transakcji w ciągu roku,

- lub otrzymał łączne wynagrodzenie przekraczające 2000 euro.

Dla pozostałych czynności (usługi, najem, transport), raportowanie następuje od pierwszej transakcji, niezależnie od jej wartości.

Operatorzy platform mają obowiązek przekazać dane do Krajowej Administracji Skarbowej (KAS), obejmujące m.in.:

- dane identyfikacyjne sprzedawcy,

- liczbę transakcji,

- łączną wartość wypłaconego wynagrodzenia.

Zebrane dane umożliwiają:

- ustalenie dochodu podatnika,

- analizę ryzyka,

- identyfikację nieujawnionych przychodów.

KAS deklaruje, że działania są podejmowane selektywnie, wobec podmiotów wzbudzających wątpliwości co do rzetelności rozliczeń. Przekazanie danych nie oznacza automatycznego wszczęcia kontroli. Każda sytuacja jest analizowana indywidualnie. W przypadku nieprawidłowości fiskus kontaktuje się z podatnikiem celem wyjaśnienia.

Walka z szarą strefą w Internecie

Administracja skarbowa sukcesywnie walczy z szarą strefą w Internecie. Streamowanie i zarabianie na donejtach przestało być skokiem na dużą kasę, zupełnie zwolnioną z opodatkowania. Choć w przeszłości fiskus uznawał możliwość opodatkowania donejtów jako darowizn, obecnie przyjmuje dominujące stanowisko, że są to przychody opodatkowane podatkiem dochodowym na zasadach ogólnych.

Implementacja dyrektywy DAC-7 oraz ściślejsze kontrole skarbowe sprawiają, że zarabiający w sieci nie jest anonimowy, a zarobione pieniądze powinny zostać prawidłowo opodatkowane. Jeśli jesteś twórcą internetowym – sprawdź, czy prawidłowo rozliczyłeś swoje przychody za 2024 rok, zanim zrobi to za Ciebie fiskus!

Zainteresował Cię ten artykuł? Czytaj więcej takich treści w ramach cyklu „Alarm podatkowy”