Polska od lat zmaga się z problemem nadmiernej regulacji, zwłaszcza w obszarze prawa podatkowego i gospodarczego. System pełen zawiłych przepisów, niejasnych interpretacji i licznych obowiązków administracyjnych skutecznie spowalnia rozwój przedsiębiorczości i obciąża zarówno sektor prywatny, jak i administrację publiczną. W obliczu tej sytuacji rząd uruchomił wieloetapowy plan deregulacji, który — zgodnie z zapowiedziami — ma fundamentalnie zmienić sposób funkcjonowania podatków, kontroli skarbowych oraz obowiązków sprawozdawczych. Kulminacja tej reformy nastąpi z początkiem 2026 roku, kiedy to w życie wejdzie największy od lat pakiet zmian.

Deregulacja w Polsce

Deregulacja nie jest zjawiskiem nowym, jednak dopiero w ostatnich latach zyskała realny wymiar systemowy. Od 2021 roku rząd konsekwentnie wdraża kolejne pakiety deregulacyjne, z których każdy miał na celu redukcję biurokracji, uproszczenie kontaktu obywateli z państwem oraz poprawę warunków prowadzenia działalności gospodarczej. Jak czytamy na Gov.pl jak dotąd przyjęto trzy duże pakiety ustaw deregulacyjnych, w ramach których zlikwidowano ponad 100 przepisów generujących zbędne obowiązki, a kolejne kilkadziesiąt poddano rewizji.

Deregulacja objęła m.in. uproszczenia w prawie budowlanym, handlowym, administracyjnym oraz — co najważniejsze — w systemie podatkowym. Planowane zmiany legislacyjne, zatwierdzone w 2025 roku, to efekt szerokich konsultacji z przedstawicielami biznesu, instytucji doradczych, samorządów i organizacji branżowych. W ich wyniku powstał dokument „Gospodarka bez zbędnych barier”, będący mapą drogową reformy.

Cele i założenia deregulacji – co rząd chce tym osiągnąć?

Deregulacja, będąca częścią szerszej reformy administracyjno-prawnej w Polsce, ma na celu przede wszystkim uproszczenie systemu prawno-gospodarczego. Nadmiar przepisów, ich zawiłość oraz częste zmiany są istotną barierą w prowadzeniu działalności gospodarczej, a także źródłem niepewności dla przedsiębiorców i inwestorów zagranicznych. W myśl założeń „Gospodarki bez zbędnych barier”, inicjatywa deregulacyjna koncentruje się na eliminacji niepotrzebnych obowiązków biurokratycznych, skróceniu procedur administracyjnych oraz zwiększeniu przejrzystości przepisów.

Zgodnie z informacjami z rządowego portalu Gov.pl, celem programu jest usunięcie przepisów i obowiązków, które generowały istotne obciążenia administracyjne, a których istnienie nie miało rzeczywistego uzasadnienia ekonomicznego ani fiskalnego. Wśród nich znajdują się m.in. wymogi dotyczące obowiązkowych sprawozdań, uciążliwych interpretacji przepisów podatkowych, a także redundancji w kontaktach z Krajową Administracją Skarbową.

Innym istotnym celem jest zwiększenie efektywności administracji skarbowej, m.in. poprzez automatyzację procesów i cyfryzację procedur podatkowych. W ocenie Ministerstwa Finansów, urzędnicy i podatnicy poświęcają obecnie zbyt wiele czasu na przestarzałym procedurom, które mogłyby zostać uproszczone lub zautomatyzowane. Co więcej, deregulacja ma wspierać rozwój przedsiębiorczości poprzez ograniczenie liczby zezwoleń i koncesji wymaganych w określonych branżach, co — jak zaznaczono w raporcie portalu Confindustria Polska — może szczególnie przysłużyć się sektorowi MŚP. Zapowiadają się zmiany w PIT, zmiany w podatku od spadków i darowizn, a także postępowaniach cywilnych oraz wycofanie z centralnej informacji emerytalnej.

Etapy deregulacji

Proces deregulacji przebiegał etapami. Począwszy od 2021 roku, wdrażano kolejne pakiety zmian, z których każdy koncentrował się na innym obszarze: pierwsze zmiany objęły procedury administracyjne, drugie — prawo gospodarcze, a trzeci pakiet, zatwierdzony w 2025 roku, dotyczy już bezpośrednio systemu podatkowego. Jak podaje konsultacje społeczne trwały ponad osiem miesięcy i uwzględniły uwagi kilkudziesięciu organizacji. W wyniku tych prac powstały konkretne propozycje legislacyjne, które w połowie 2025 roku zostały przyjęte przez Sejm i podpisane przez Prezydenta RP.

W ramach dotychczasowych działań deregulacyjnych:

- powstało ponad 125 projektów kierowanych do Sejmu,

- przyjęto 129 zmian,

- 88 jest w realizacji.

Obecnie czeka nas tzw. Deregulacja 2.0. Rząd przechodzi od drobnych korekt legislacyjnych do kompleksowej reformy przepisów. Rząd zamierza aktywnie włączać do prac ekspertów, organizacje społeczne oraz samorządy, tak aby nowe regulacje były możliwie najbardziej wyważone i odpowiadały realnym potrzebom różnych środowisk – zanim rozpoczną się prace legislacyjne, odbędą się konsultacyjne spotkania z zainteresowanymi stronami. Jak twierdzi mówi nam Maciej Berek, minister w Kancelarii Prezesa Rady Ministrów, szef Komitetu Stałego Rady Ministrów, przewodniczący rządowego zespołu ds. Deregulacji:

Drobne zmiany – choć dobre na starcie – nie wystarczą. Wchodzimy w kolejny etap, w którym trzeba podejść do regulacji bardziej systemowo. Nie możemy już działać metodą drobnicy legislacyjnej. Potrzebujemy całościowego spojrzenia na konkretne dziedziny i obszary — od prawa inwestycyjnego po podatkowe — i tam dokonywać przemyślanych, kompleksowych reform.

źródło: Business Insider

Na ostatniej prostej swojej prezydentury Andrzej Duda podpisał jedną z najbardziej rozbudowanych ustaw ostatnich lat – ustawę deregulacyjną z 5 czerwca 2025 r., która wprowadza zmiany aż w 29 aktach prawnych, obejmujących zarówno przepisy gospodarcze, administracyjne, podatkowe, jak i cywilne. To szeroko zakrojona reforma, której głównym celem jest zmniejszenie obciążeń regulacyjnych dla przedsiębiorców, przyspieszenie procedur administracyjnych oraz zwiększenie przewidywalności otoczenia prawnego w Polsce. Ustawa nie tylko upraszcza rejestrację działalności czy ogranicza liczbę wymaganych zezwoleń, ale także modyfikuje istotne procesy urzędowe — jak np. prowadzenie postępowań administracyjnych, kontrolnych i podatkowych.

Umożliwia też większą cyfryzację i odformalizowanie relacji obywatel–państwo, w tym m.in. dopuszczenie umowy leasingu w formie dokumentowej czy uproszczone zasady ewidencji podatkowej dla osób prowadzących działalność nierejestrowaną. Jednocześnie, poprzez wprowadzenie zasady jednoinstancyjności w wielu procedurach, reforma wzbudza kontrowersje związane z możliwym ograniczeniem praw obywateli do odwoływania się od decyzji organów administracyjnych.

Skala zmian sprawia, że ustawa staje się punktem zwrotnym w sposobie funkcjonowania polskiego prawa gospodarczego i administracyjnego, a jej skutki będą odczuwalne jeszcze długo po zakończeniu obecnej kadencji prezydenckiej.

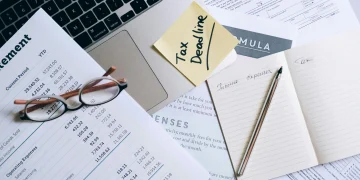

Deregulacja w podatkach — co się zmieni od 1 stycznia 2026?

Od stycznia 2026 roku w życie wejść mają następujące zmiany.

Wydłużenie vacatio legis w sprawach podatkowych – 6 miesięcy na przygotowanie się do zmian

Przedsiębiorcy od dawna zwracali uwagę na niestabilność polskiego prawa podatkowego. Zmiany w przepisach często wchodziły w życie bez odpowiedniego czasu na dostosowanie systemów, umów czy komunikacji z klientami. Od 1 stycznia 2026 roku ustawodawca wprowadzi zasadę, zgodnie z którą nowe przepisy podatkowe podnoszące obciążenia będą mogły wejść w życie najwcześniej po upływie sześciu miesięcy od ich ogłoszenia. Taki sześciomiesięczny okres vacatio legis ma zapewnić firmom i podatnikom odpowiedni czas na dostosowanie się do nowych regulacji.

Wyjątki od tej reguły będą możliwe tylko w sytuacjach szczególnych – na przykład gdy wymaga tego prawo Unii Europejskiej lub gdy uzasadnione będzie działanie w interesie publicznym, np. związanym z bezpieczeństwem państwa lub ochroną zdrowia.

Wyższy limit zwolnienia z VAT – więcej przedsiębiorców poza VAT-em

W obecnym stanie prawnym ze zwolnienia z VAT mogą korzystać firmy, których roczna sprzedaż nie przekracza 200 000 zł. Po przekroczeniu tego progu przedsiębiorca jest zobowiązany do rejestracji jako czynny podatnik VAT, co wiąże się z dodatkowymi obowiązkami sprawozdawczymi i administracyjnymi. Od 2026 roku limit ten zostanie podwyższony do 240 000 zł.

Taka podwyżka oznacza, że więcej mniejszych firm – w tym jednoosobowe działalności gospodarcze – będzie mogło funkcjonować poza systemem VAT, zachowując dostęp do prostszej księgowości i niższe koszty operacyjne. Nowe regulacje przewidują także kontynuację zasady proporcjonalności, czyli dostosowanie limitu do długości okresu prowadzenia działalności w danym roku podatkowym.

Nowością będzie również objęcie tym zwolnieniem przedsiębiorców zarejestrowanych w innych krajach UE, którzy korzystają z uproszczonej procedury SME (Small and Medium Enterprises). Ma to na celu wyrównanie warunków działania małych firm w całej Unii Europejskiej.

Zniesienie obowiązku publikowania strategii podatkowej – mniej biurokracji dla dużych firm

Dotychczas największe firmy – czyli podatnicy CIT o rocznych przychodach przekraczających 50 milionów euro oraz podmioty tworzące podatkowe grupy kapitałowe – były zobowiązane do sporządzania i publikowania strategii podatkowej. Strategia ta miała obejmować m.in. opis podejścia do rozliczeń podatkowych, transakcji z podmiotami powiązanymi oraz planowanych działań optymalizacyjnych.

Od 2026 roku obowiązek ten zostanie zniesiony. Przedsiębiorstwa nie będą już musiały opracowywać strategii, publikować jej na stronie internetowej ani informować o jej dostępności organów podatkowych. Ministerstwo Finansów argumentuje, że rozwiązanie to zmniejszy obciążenia administracyjne i koszty compliance po stronie biznesu. Według szacunków, zmiana obejmie około 4,3 tysiąca dużych firm.

Jednak bezsprzecznie rodzi to ryzyko mniejszej przejrzystości działań podatkowych największych podmiotów gospodarczych i utrudniać społeczną kontrolę nad tym, jak korporacje wykorzystują prawo podatkowe, w tym mechanizmy optymalizacji. Jednocześnie Polska wciąż nie zdecydowała się na wprowadzenie cyfrowego podatku dla gigantów technologicznych, co nie może nie insynuować nierównowagi między dużym a małym biznesem.

Większa elastyczność w korygowaniu deklaracji podatkowych

W aktualnym stanie prawnym po przeprowadzeniu kontroli celno-skarbowej podatnik może złożyć korektę deklaracji wyłącznie wtedy, gdy w pełni zgadza się z ustaleniami organu. Jeżeli nie akceptuje choćby części wniosków kontroli, pozostaje mu droga sporu sądowego. Od 2026 roku ta zasada zostanie zmodyfikowana.

Nowe przepisy pozwolą przedsiębiorcom skorygować deklarację częściowo – czyli tylko w zakresie, w jakim zgadzają się z ustaleniami kontrolerów. To duże ułatwienie, które pozwoli szybciej zakończyć spory, ograniczyć wysokość naliczanych odsetek oraz uniknąć przewlekłych postępowań. Ponadto, jeśli w toku kontroli okaże się, że podatnik nie złożył pierwotnej deklaracji, będzie mógł to zrobić w ciągu 14 dni od daty wszczęcia lub zakończenia kontroli.

Z jednej strony jest to ułatwienie dla przedsiębiorców, jednak z drugiej, takie rozwiązanie wiąże się ze zdecydowanie większym ryzykiem nadużyć. Przedsiębiorcy mogą być bardziej skłonni do celowego składania niepełnych lub nieprecyzyjnych deklaracji, licząc na możliwość ich późniejszej korekty, co będzie prowadzić do destabilizacji systemu podatkowego oraz utrudniać planowanie budżetowe państwa. W efekcie, większa elastyczność w korektach może wymagać od organów podatkowych zwiększonej czujności i skuteczniejszych mechanizmów kontroli, aby zapobiegać ewentualnym nadużyciom.

Co deregulacja oznacza dla przedsiębiorców?

W myśl nowych regulacji wprowadzone zostanę istotne uproszczenia oraz ułatwienia dla przedsiębiorców działających na polskim rynku. Dzięki nim możliwe będzie sprawniejsze i mniej czasochłonne prowadzenie działalności gospodarczej, co w praktyce oznacza m.in. skrócenie procedur administracyjnych czy redukcję obowiązków formalnych. Przykładem jest zniesienie obowiązku publikowania strategii podatkowej przez duże firmy – to rozwiązanie znacząco ogranicza biurokrację i koszty obsługi podatkowej. Duże przedsiębiorstwa produkcyjne czy sieci handlowe, które wcześniej musiały przygotowywać i upubliczniać szczegółowe dokumenty, teraz mogą skupić się bardziej na rozwoju biznesu, zamiast tracić czas na rozbudowane raporty.

Jednakże, obok tych licznych korzyści, warto zwrócić uwagę na ogromne ryzyko nieprawidłowości, jakie wiąże się z deregulacją. Większa elastyczność w korygowaniu deklaracji podatkowych, choć ułatwia przedsiębiorcom poprawianie błędów, może być jednocześnie wykorzystywana w sposób nieuczciwy. Na przykład przedsiębiorca, który składa deklarację VAT, może początkowo zgłosić niższe zobowiązania podatkowe, licząc na możliwość późniejszej korekty w dogodnym momencie, co może powodować opóźnienia w wpływach do budżetu państwa i komplikować pracę urzędów skarbowych. Z uwagi na to zmiany będą wymagały od organów podatkowych zwiększonej czujności i skuteczniejszych mechanizmów kontrolnych.

Podobnie zniesienie obowiązku publikowania strategii podatkowej przez duże przedsiębiorstwa, takie jak banki czy firmy z branży energetycznej, niesie ze sobą potencjalne zagrożenia związane z przejrzystością działań podatkowych tych podmiotów. Brak obowiązku upubliczniania takich strategii może utrudniać monitorowanie, czy firmy stosują uczciwe praktyki podatkowe, czy też wykorzystują luki prawne do agresywnego planowania podatkowego, redukując wpływy do budżetu państwa.

W rezultacie, mimo że deregulacja przynosi wymierne korzyści i ułatwia prowadzenie biznesu, przedsiębiorcy powinni podchodzić do niej z odpowiedzialnością, pamiętając, że uproszczenia nie zwalniają ich z przestrzegania obowiązujących przepisów. Jednocześnie organy podatkowe, aby przeciwdziałać potencjalnym nadużyciom, mogą zdecydować się na intensyfikację kontroli, a to z kolei będzie oznaczać większe wymagania w zakresie transparentności i zgodności z prawem wobec przedsiębiorców.

Mniej przepisów? Świetnie. A co z płynnością?

Uproszczenia prawne to dobry krok, ale liderzy nie mają wątpliwości – najważniejszy jest dostęp gotówki na bieżące wydatki.

Z eFaktor przyspieszysz płatności z faktur i odzyskasz kontrolę nad finansami – bez zbędnych formalności.

Punkt zwrotny?

2026 rok może okazać się punktem zwrotnym w historii polskiego systemu podatkowego. Wprowadzenie pakietu deregulacyjnego to z jednej strony krok w stronę bardziej nowoczesnej, cyfrowej i przyjaznej gospodarki. Jeżeli zapowiedzi zostaną zrealizowane zgodnie z deklaracjami, Polska ma szansę stać się krajem, w którym prawo podatkowe nie odstrasza, lecz wspiera przedsiębiorczość. Niemniej nie można zapominać także o ogromnych zagrożeniach z tym związanych.