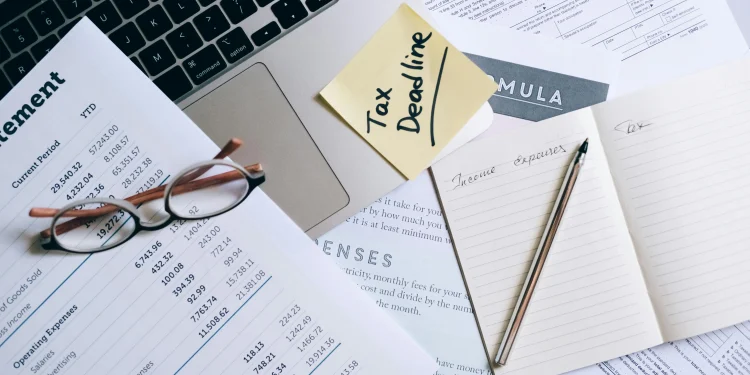

Przedsiębiorcy, zagubieni w gąszczu przepisów poszczególnych ustaw podatkowych, często zapominają o jej istnieniu. A niesłusznie, bo stanowi ona fundament polskiego prawa podatkowego. Mowa tu o Ordynacji podatkowej, akcie regulującym ogólne zasady dotyczące zobowiązań podatkowych, kontroli, egzekucji oraz postępowań z udziałem podatników i organów podatkowych. Od 1 maja 2025 r. obowiązuje jej nowelizacja, która przynosi szereg znaczących zmian – z jednej strony upraszczających procedury, z drugiej – zwiększających przejrzystość działania administracji skarbowej. Zmiany te mają również na celu implementację wyroków TSUE i Trybunału Konstytucyjnego oraz wzmocnienie pozycji podatnika.

Czym jest Ordynacja podatkowa?

Ordynacja podatkowa, uchwalona 29 sierpnia 1997 roku, to ustawa o charakterze proceduralnym – nie określa stawek czy podstaw opodatkowania, ale sposób funkcjonowania całego systemu podatkowego. Ze względu na swój kompleksowy charakter, jest często nazywana „konstytucją podatkową”. To właśnie Ordynacja Podatkowa reguluje:

- obowiązki i prawa podatników,

- zasady prowadzenia postępowania podatkowego,

- formy i terminy zapłaty podatku,

- kontrolę podatkową i skarbową,

- instytucję nadpłat i przedawnienia zobowiązań,

- zasady odpowiedzialności osób trzecich.

Przegląd kluczowych zmian od 1 maja 2025 r.

Nowelizacja Ordynacji Podatkowej z 1 maja 2025 roku określa:

- nowe zasady przedawnienia zobowiązań podatkowych

Jedna z najważniejszych zmian dotyczy doprecyzowania momentu przedawnienia podatku, gdy jego termin przypada na dzień wolny od pracy. W świetle nowych przepisów, jeżeli ostatni dzień terminu wypada w sobotę, to zobowiązanie przedawnia się w tym dniu – a nie dopiero w poniedziałek. To duże ułatwienie dla podatników i ograniczenie arbitralności urzędów.

Uchylono także kontrowersyjny art. 70 § 8 Ordynacji podatkowej, który umożliwiał praktycznie nieskończone istnienie zobowiązania zabezpieczonego hipoteką lub zastawem skarbowym. Obecnie wprowadzenie zabezpieczenia przerywa bieg przedawnienia, ale po jego ustanowieniu termin biegnie na nowo, bez możliwości nieograniczonego przedłużania.

Dodatkowo zawężono przesłanki zawieszenia biegu przedawnienia jedynie do najcięższych przestępstw skarbowych (np. karuzele VAT, fałszywe faktury, wielomilionowe wyłudzenia), a nie – jak dotąd – do każdego wszczęcia postępowania karnego skarbowego.

Wprowadzono też nową przesłankę zawieszenia biegu przedawnienia – w przypadku, gdy podatnik złoży wniosek o sprostowanie lub uzupełnienie decyzji podatkowej. Ma to zapobiegać sytuacjom, w których próby formalnej korekty służyły wyłącznie sztucznemu wydłużeniu terminu egzekucji.

W przypadku tzw. nieujawnionych źródeł przychodów, termin przedawnienia będzie liczony nie od końca roku, w którym wydano decyzję, lecz od końca roku, w którym powstał obowiązek podatkowy. To zmiana korzystna dla administracji, która często identyfikuje takie dochody dopiero po kilku latach.

- nowe, korzystniejsze dla podatnika, zasady określania odsetek od nadpłaty podatkowej

Nowelizacja przyznaje podatnikom prawo do korzystniejszych odsetek od nadpłat wynikających z wyroków TSUE lub TK. Odsetki będą liczone od dnia powstania nadpłaty do dnia jej zwrotu – niezależnie od momentu złożenia wniosku. Przed 1 maja obowiązywały niejasne i mniej korzystne przepisy, które pozwalały organom skarbowym uniknąć wypłaty odsetek, jeśli wniosek został złożony po terminie.

- modyfikacje w zakresie raportowania schematów podatkowych (MDR)

Ważne zmiany wprowadzono również w systemie raportowania schematów podatkowych. Najistotniejsza to odebranie Dyrektorowi Krajowej Informacji Skarbowej prawa do wydawania interpretacji indywidualnych dotyczących MDR. Funkcja ta zostaje przekazana wyłącznie Szefowi Krajowej Administracji Skarbowej, co ma zapewnić jednolitość orzeczniczą i zwiększyć efektywność systemu.

Nowe przepisy wprowadzają także zmiany organizacyjne i formalne, m.in. możliwość podpisywania formularza MDR-3 przez pełnomocnika oraz uproszczenia proceduralne, które mają obniżyć ryzyko sankcji za błędy formalne w raportowaniu.

- nowe udogodnienia dla podatników

Wprowadzono także kilka innych istotnych zmian, znacząco ułatwiających funkcjonowanie podatników w obrocie gospodarczym, w tym:

- zwiększono z 1.000 zł do 5.000 zł limit podatku, który może zostać zapłacony przez inny podmiot niż podatnik (np. przez pracodawcę),

- umożliwiono umorzenie podatku jeszcze przed terminem jego zapłaty – co ma znaczenie w sytuacjach kryzysowych,

- uproszczono składanie pełnomocnictw w sprawach MDR, eliminując zbędne procedury i nadmierną biurokrację.

Krok w stronę większej transparentności

Nowelizacja Ordynacji podatkowej z 1 maja 2025 r. to krok w stronę większej transparentności, uproszczenia procedur oraz zwiększenia ochrony praw podatników. Zmiany odpowiadają na potrzeby praktyki, ograniczają nadużycia fiskusa i podążają za linią orzeczniczą sądów unijnych i krajowych.

To dobra wiadomość zarówno dla podatników indywidualnych, jak i dla przedsiębiorców. Nowe przepisy przywracają równowagę między interesem Skarbu Państwa a bezpieczeństwem prawnym obywatela. Choć w dalszym ciągu potrzebne będzie wykształcenie praktyki i linii interpretacyjnych i orzeczniczych dotyczących nowych regulacji, kierunek reformy należy uznać za słuszny i długo wyczekiwany.

Wszystkie dokumenty w jednym miejscu. Wysyłaj je do klientów w kilka sekund.

Aplikacja Faktura.pl jest zgodna z obowiązującymi przepisami

Najważniejsze funkcje Faktura.pl dla biur rachunkowych:

➔ Koszyk dokumentów stałych – dzięki niemu klient nie zapomni dosłać dokumentów

➔ Automatyczny licznik VAT

➔ Wystawianie faktur za usługi biura w kilka sekund

➔ Dostęp do korespondencji z klientem w jednym miejscu