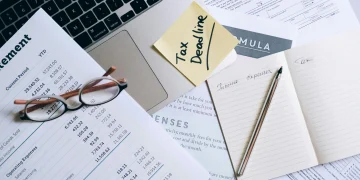

Od 1 stycznia 2026 roku przedsiębiorcy w Polsce staną przed koniecznością dostosowania się do nowego rozporządzenia dotyczącego prowadzenia Księgi Przychodów i Rozchodów (KPiR). Ministerstwo Finansów wprowadza szereg zmian mających na celu cyfryzację i uproszczenie procesów księgowych. W artykule przedstawiamy, czym jest KPiR, kto ma obowiązek jej prowadzenia, podstawowe zasady oraz szczegółowy opis 15 kluczowych zmian wchodzących w życie w 2026 roku.

Czym jest KPiR i kto musi ją prowadzić?

Księga Przychodów i Rozchodów (KPiR) to uproszczona forma ewidencji podatkowej, która służy do rejestrowania przychodów i kosztów działalności gospodarczej. Obowiązek jej prowadzenia dotyczy podatników opłacających podatek dochodowy od osób fizycznych na zasadach ogólnych lub liniowo, m.in.:

- osób fizycznych prowadzących działalność gospodarczą,

- spółek cywilnych osób fizycznych,

- spółek jawnych osób fizycznych,

- spółek partnerskich,

- rolników prowadzących gospodarstwo rolne, wykonujący działalność gospodarczą, osobiście lub z udziałem członków rodziny pozostających we wspólnym gospodarstwie domowym, jeżeli łączny przychód z tej działalności gospodarczej nie przekracza 10 000 zł w roku podatkowym.

Z możliwości prowadzenia uproszczonej ewidencji księgowej mogą skorzystać podmioty których przychody netto ze sprzedaży nie przekroczyły w poprzednim roku podatkowym równowartości 2 500 000 EUR.

Prowadzenie ewidencji w formie KPIR wiąże się z obowiązkiem rzetelnego (m.in. skala błędu nie może przekraczać 0,5% przychodu osiągniętego w roku podatkowym) i niewadliwego (zgodnie z przepisami rozporządzenia według ustalonego wzoru księgi i zgodnie z objaśnieniami do wzoru księgi) prowadzenia księgi. Podatnik jest także zobowiązany do prowadzenia ewidencji środków trwałych oraz wartości niematerialnych i prawnych zgodnie z art. 22n ust. 2-6 ustawy o podatku dochodowym. Co więcej, musi dokumentować uzyskane przychody i poniesione koszty odpowiednimi dowodami księgowymi oraz sporządzać spis z natury co najmniej raz do roku. Prowadzący KPIR są zobowiązani do przechowywania księgi oraz dowodów księgowych przez okres 5 lat licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku dochodowego rozliczanego na podstawie tej księgi.

Zasady prowadzenia KPIR zostały szczegółowo określone w rozporządzeniu Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów. Od 1 stycznia 2026 roku zarówno treść rozporządzenia jak i wzór księgi ulegnie znaczącym zmianom. To kolejny krok cyfrowej rewolucji administracji skarbowej i tym razem, dotknie najmniejszych przedsiębiorców.

Wszystkie dokumenty w jednym miejscu. Wysyłaj je do klientów w kilka sekund.

Aplikacja Faktura.pl jest zgodna z obowiązującymi przepisami

Najważniejsze funkcje Faktura.pl dla biur rachunkowych:

➔ Koszyk dokumentów stałych – dzięki niemu klient nie zapomni dosłać dokumentów

➔ Automatyczny licznik VAT

➔ Wystawianie faktur za usługi biura w kilka sekund

➔ Dostęp do korespondencji z klientem w jednym miejscu

Elektroniczna KPIR – najważniejsze zmiany

Nowe przepisy nakładają obowiązek prowadzenia KPiR wyłącznie w formie elektronicznej, w ustandaryzowanej strukturze XML. Papierowe wersje nie będą już dopuszczalne. Oznacza to konieczność korzystania z programów księgowych przystosowanych do ewidencji zgodnie z nowym wzorem. Obowiązek ten dotyczy wszystkich podatników prowadzących KPiR, z wyjątkiem nielicznych grup wyłączonych, np. osoby działające na podstawie umów agencyjnych czy duchowni, którzy zrezygnowali z opodatkowania ryczałtem. Minister Finansów zyska będzie miał prawo do zwolnienia konkretnych podatników z obowiązku elektronicznego prowadzenia księgi. Ponadto, przedsiębiorcy będą zobowiązani do prowadzenia księgi według nowego wzoru, w którym pojawią się dodatkowe kolumny, takie jak:

- numer identyfikacyjny faktury w KSeF,

- NIP kontrahenta,

- informacja o rodzaju dokumentu.

Jednak największą zmianą, zarówno dla przedsiębiorców jak i księgowych będzie obowiązek miesięcznego przesyłania księgi do urzędu skarbowego, w formacie JPK_PKPIR. Obowiązek ten będzie spoczywał na wszystkich podatnikach (o ile nie będą objęci zwolnieniem dla konkretnych grup podatników przez MF) prowadzących KPiR i ma na celu zapewnienie bieżącej kontroli rozliczeń przez administrację skarbową.

Oprócz zmian we wzorze i sposobie prowadzenia księgi oraz dodatkowym obowiązku comiesięcznego przekazywania danych do administracji skarbowej, nowe rozporządzenie przewiduje:

- likwidację uproszczonego wzoru dla rolników

Nowe przepisy nie przewidują już uproszczonego wzoru KPiR, który dotąd był stosowany m.in. przez rolników prowadzących działalność gospodarczą. Wszyscy podatnicy, niezależnie od specyfiki działalności, będą zobowiązani do stosowania jednolitego, pełnego wzoru księgi.

- rezygnację z powielania definicji ustawowych

Z treści rozporządzenia zniknęło wiele definicji, które znajdują się już w ustawach podatkowych, np. „przychód”, „koszt”, czy „środek trwały”. Dodatkowo zmodyfikowano definicję biura rachunkowego, lepiej dopasowując ją do aktualnych realiów rynkowych.

- obowiązek ewidencji sprzedaży dla podatników zwolnionych z VAT

Podmioty zwolnione z VAT będą zobowiązane do prowadzenia ewidencji sprzedaży na potrzeby KPiR, nawet jeśli nie mają obowiązku prowadzenia jej z punktu widzenia przepisów o VAT. To ma zwiększyć transparentność obrotu gospodarczego.

- brak obowiązku wskazywania miejsca przechowywania dokumentacji

Nowe przepisy nie wymagają już określania w KPiR miejsca przechowywania ksiąg i dokumentów księgowych. To ukłon w stronę przedsiębiorców korzystających z chmur obliczeniowych i outsourcingu usług księgowych.

- likwidację obowiązku prowadzenia odrębnych ksiąg dla zakładów

Zniesiono obowiązek prowadzenia osobnych ksiąg przychodów i rozchodów dla każdego zakładu w przypadku działalności wielozakładowej. Zniesiono również konieczność dokumentowania przesunięć towarów między zakładami.

- zmianę zasad dokumentowania sprzedaży detalicznej

Zlikwidowano obowiązek tworzenia dziennych zestawień sprzedaży, co ułatwi ewidencję drobnych transakcji. Podatnicy będą wprowadzać dane do księgi bezpośrednio na podstawie dokumentów źródłowych (np. paragonów).

- ujednolicenie terminu dokonywania wpisów

Ustalono jednolity termin dokonywania zapisów w KPiR – do 20. dnia miesiąca za miesiąc poprzedni. Ma to uprościć prowadzenie ewidencji oraz zsynchronizować z terminami raportowania JPK.

- nowe zasady podpisywania spisu z natury

Od 2026 r. spis z natury nie będzie musiał być podpisywany przez wszystkie osoby uczestniczące w inwentaryzacji. Wystarczy podpis właściciela lub wspólników, co znacząco upraszcza procedurę dokumentacyjną.

- rezygnację z obowiązku podawania miejsca przechowywania dokumentów

Usunięto wymóg podawania miejsca przechowywania księgi i dokumentów księgowych w treści księgi – zapis ten był często powielany automatycznie i nie niósł wartości dodanej.

- zakaz stosowania dowodów wewnętrznych przy zakupie materiałów pomocniczych

Nie będzie już można dokumentować zakupu materiałów pomocniczych w handlu detalicznym za pomocą dowodów wewnętrznych. Wszystkie wydatki będą musiały być poparte fakturą lub paragonem z NIP nabywcy.

- integrację z KSeF (Krajowy System e-Faktur)

Nowy wzór KPiR będzie dostosowany do wymagań KSeF, co pozwoli na automatyczne pobieranie danych z faktur elektronicznych i ograniczy liczbę błędów w ewidencji oraz przyspieszy księgowanie.

Sprawdź KSeF pytania i odpowiedzi

Nowe obowiązki, nowe wyzwania, ale i nowe ułatwienia!

Nowe rozporządzenie dotyczące Księgi Przychodów i Rozchodów, które zacznie obowiązywać od 1 stycznia 2026 roku, jawi się jako kolejny krok w kierunku cyfryzacji i unowocześnienia systemu ewidencji podatkowej w Polsce. Jednakże, w praktyce, zmieniające się przepisy wymogą na przedsiębiorcach żelazną dyscyplinę w zakresie dbania o obieg dokumentów i terminowe przekazywanie ich do księgowości. Z drugiej strony, nowe rozporządzenie rozwiązuje wiele bolączek i wprowadza uproszczenia np. poprzez zrównanie definicji z tymi zawartymi w ustawami, co eliminuje zbędne powtórzenia i niejasności, czy rezygnację z obowiązku wskazywania miejsca przechowywania dokumentacji, co daje większą elastyczność, szczególnie w kontekście usług zdalnych i przechowywania danych w chmurze.

Wprowadzone zmiany to zatem zarówno nowe wyzwania organizacyjne, jak i krok w stronę większej przejrzystości i nowoczesności. Szkoda, że z korzyścią głównie dla administracji skarbowej.