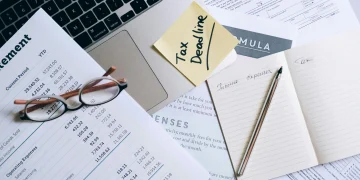

Rok 2024 przyniesie znaczące obniżki. Niestety, niekorzystne dla przedsiębiorców. Znane już są limity, do których można korzystać ze statusu małego podatnika w VAT, PIT i CIT oraz opłacać podatek dochodowy w formie ryczałtu od przychodów ewidencjonowanych. Będą zdecydowanie niższe niż w 2023 roku. Zmianie ulegnie także limit, po przekroczeniu którego przedsiębiorca prowadzący działalność gospodarczą będzie zobowiązany do prowadzenia pełnych ksiąg rachunkowych. Sprawdź, czy zmiany dotkną także Twoją firmę!

Kim jest „mały podatnik”?

Status małego podatnika w polskich ustawach podatkowych uzależniony jest od wartości przychodów osiąganych ze sprzedaży w danym i/lub poprzednim roku. Wiąże się z nim szereg ułatwień i preferencji, z których podatnik może skorzystać. Na przestrzeni lat, maksymalna wartość przychodów uprawniających do zachowania statusu małego podatnika różnił się dla celów podatków dochodowych i podatku VAT. Pakiet SLIM VAT 3 ujednolicił ten limit na gruncie PIT, CIT i VAT. Od 1 lipca 2023 roku wynosi on 2 000 000 EUR (art. 2 ust. 25 ustawy o VAT, art. 5a ust. 20 ustawy o PIT, art. 4a ust. 10 ustawy o CIT), przeliczony na PLN według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 PLN. W związku ze spadkiem kursu EUR, w porównaniu do października ubiegłego roku, limit na rok 2024 będzie o ponad 430 000 PLN niższy niż na rok 2023.

| 2023 | 2024 | |

| mały podatnik

>2 000 000 EUR |

9 654 000 PLN | 9 218 000 PLN |

Mały podatnik w VAT

Ujednolicenie limitów kwotowych statusu małego podatnika dla celów VAT i podatków dochodowych nie oznaczało jednak wprowadzenia tożsamych definicji ustawowych. Zgodnie z art. 2 ust 25 ustawy o VAT, małym podatnikiem na gruncie ustawy o VAT jest podatnik podatku od towarów i usług:

a) u którego wartość sprzedaży (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 euro,

b) prowadzącego przedsiębiorstwo maklerskie, zarządzającego funduszami inwestycyjnymi, zarządzającego alternatywnymi funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu – jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 45 000 euro

– przy czym przeliczenia kwot wyrażonych w euro dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł;

Na gruncie ustawy o VAT, preferencjami przewidzianymi dla małych podatników są:

- możliwość rozliczania podatku metodą kasową ( art. 21 ustawy o VAT)

Wybór tej metody skutkuje tym, że moment powstania obowiązku podatkowego, w przypadku wielu transakcji, zostaje odroczony. Powstaje on:

- z dniem otrzymania całości lub części zapłaty – w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podatnika, prowadzącego działalność gospodarczą, zarejestrowanego jako podatnik VAT czynny,

- z dniem otrzymania całości lub części zapłaty, nie później niż 180. dnia, licząc od dnia wydania towaru lub wykonania usługi – w przypadku dokonania dostawy towarów lub świadczenia usług na rzecz podmiotu nieprowadzącego działalności gospodarczej lub biernego podatnika VAT.

Oznacza to, że przedsiębiorca stosujący metodę kasową w VAT wykaże podatek, w rozliczeniu za okres, w którym otrzymał zapłatę za fakturę lub, o ile dostarczał towary lub świadczył usługi np. w obrocie B2C, w którym upłynął ustawowy termin. W dużym skrócie – podatnik, co do zasady, nie płaci podatku VAT od niezapłaconych należności (z dokładnością do np. transakcji wydania bonów i voucherów, w przypadku których obowiązek podatkowy powstaje na zasadach ogólnych). Ten kij ma jednak dwa końce. Zgodnie z art. 86 ust. 10e ustawy o VAT, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego w odniesieniu do nabytych przez małego podatnika towarów i usług, w okresie stosowania przez niego metody kasowej, powstaje nie wcześniej niż w rozliczeniu za okres, w którym podatnik dokonał zapłaty za te towary i usługi. Warto podkreślić, że rozliczanie podatku zgodnie z art. 21 ustawy o VAT wymaga zawiadomienia na piśmie naczelnika urzędu skarbowego w terminie do końca miesiąca poprzedzającego okres, za który będzie stosował metodę kasową poprzez dokonanie zgłoszenia aktualizującego VAT-R oraz umieszczania na fakturach sprzedaży adnotacji o jej stosowaniu (art. 106e ust. 1 pkt. 16 ustawy o VAT). Wybór metody kasowej zobowiązuje podatnika do jej stosowania przez okres minimum 12 miesięcy i kwartalnych rozliczeń.

- możliwość rozliczania podatku VAT za okresy kwartalne

Po uprzednim zawiadomieniu naczelnika urzędu skarbowego poprzez złożenie aktualizacji VAT-R, przedsiębiorcy posiadający status małego podatnika mogą składać deklaracje podatkowe (art. 99 ust. 3 ustawy o VAT) i dokonywać wpłat podatku za okresy kwartalne w terminie do 25. dnia miesiąca następującego po każdym kolejnym kwartale.

Mały podatnik w PIT i CIT

Ilekroć w ustawach o podatkach dochodowych mowa o małym podatniku, oznacza to podatnika, u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 euro, a w przypadku przedsiębiorstwa w spadku również przychodu ze sprzedaży u zmarłego przedsiębiorcy (PIT) przeliczonych według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł.

Na gruncie podatków dochodowych, mały podatnik ma prawo do :

- 9-procentowej stawki CIT

Preferencyjną stawkę CIT, dla przychodów (dochodów) innych niż z zysków kapitałowych, w roku 2024 mogą stosować podatnicy, który łącznie spełnią dwa poniższe warunki :

- przychody ze sprzedaży wraz z kwotą należnego podatku VAT nie przekroczy w roku 2023 kwoty 9 218 000 PLN (art. 4a ust.10 ustawy o CIT)

- przychody (bez uwzględnienia należnego podatku VAT) w roku 2024 nie przekroczą równowartości 2 000 000 EUR, przeliczonej pośrednim kursie ogłoszonym przez NBP na pierwszy dzień roboczy stycznia 2024 roku, w zaokrągleniu do 1000 PLN (art. 19 ust. 1 pkt 2 ustawy o CIT). Przekroczenie powyższego limitu w środku roku oznacza obowiązek stosowania stawki 19% do obliczania zaliczek począwszy od następnego miesiąca lub kwartału (art. 25 ust. 1g CIT).

Warto pamiętać, że nie tylko przekroczenie limitu przychodów wyklucza stosowanie 9% stawki CIT. W pierwszych dwóch latach nie skorzystają z niej m.in. podatnicy, który zostali utworzeni w wyniku przekształcenia, połączenia lub podziału podatników, z wyjątkiem przekształcenia spółki w inną spółkę, albo w wyniku przekształcenia przedsiębiorcy będącego osobą fizyczną wykonującą we własnym imieniu działalność gospodarczą lub spółki niebędącej osobą prawną. Preferencyjnej stawki CIT nie stosuje się także do podatkowych grup kapitałowych oraz fundacji rodzinnych.

- kwartalnego wpłacania zaliczek na podatki dochodowe ( art. 25 ust 1b ustawy o CIT, art. 44 ust 3g ustawy o PIT)

Mali podatnicy, mogą wpłacać zaliczki kwartalnie. Wysokość zaliczki ustala się poprzez różnicę pomiędzy podatkiem należnym od dochodu osiągniętego od początku roku podatkowego a sumą zaliczek należnych za poprzednie kwartały. Podatnik dokonuje wpłat w terminie do 20. dnia każdego miesiąca następującego po kwartale, za który jest wpłacana zaliczka.

| okres | termin wymagalności zaliczek na podatki dochodowe |

| I kwartał | do 20 kwietnia |

| II kwartał | do 20 lipca |

| III kwartał | do 20 października |

| IV kwartał | do 20 stycznia następnego roku |

- jednorazowe odpisy amortyzacyjne do wartości 50 000 EUR w roku (art. 16k ust. 7 ustawy o CIT, art. 22k ust. 7 ustawy o PIT)

Mali podatnicy, mogą dokonywać jednorazowo odpisów amortyzacyjnych od wartości początkowej środków trwałych zaliczonych do grupy 3-8 Klasyfikacji (z wyłączeniem samochodów osobowych) w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych oraz wartości niematerialnych i prawnych. Łączna wartość tych odpisów amortyzacyjnych nie może przekroczyć w roku podatkowym równowartości kwoty 50 000 EUR ( w 2024 roku – 230 000 PLN).

Ryczałt od przychodów ewidencjonowanych – nie dla większych!

Spadek kursu EUR rok do roku sprawi także, że część przedsiębiorców utraci prawo do opłacania podatku dochodowego w formie ryczałtu od przychodów ewidencjonowanych. Zgodnie z art. 6 ust. 4 pkt. 1 ustawy o zryczałtowanym podatku dochodowym, o ile przychody z działalności prowadzonej samodzielnie lub suma przychodów wszystkich wspólników działalności prowadzonej w formie spółki przekroczy 2 000 000 EUR. Przeliczenia wskazanego limitu na walutę polską dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października roku poprzedzającego rok podatkowy, w zaokrągleniu do 1000 PLN. Jeżeli przedsiębiorca chce w 2024 roku opłacać podatek dochodowy w formie ryczałtu od przychodów ewidencjonowanych, jego przychody w roku 2023 nie mogą przekroczyć 9 218 200 PLN.

Obowiązek prowadzenia ksiąg rachunkowych dla szerszej grupy przedsiębiorców!

Przepisy art. 24a ust. 1 ustawy o PIT, zwalniają osoby fizyczne, przedsiębiorstwa w spadku, spółki cywilne osób fizycznych, spółki cywilne osób fizycznych i przedsiębiorstwa w spadku, spółki jawne osób fizycznych oraz spółki partnerskie, wykonujące działalność gospodarczą z obowiązku prowadzenia ksiąg rachunkowych, o ile odrębne przepisy tego nie wykluczają. Takimi odrębnymi przepisami jest ustawa o rachunkowości (art.2 ust 2a), która nakazuje prowadzenie ksiąg rachunkowych podmiotom, których przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy przekroczyły 2 000 000 EUR. Po przeliczeniu na złote polskie, każdy przedsiębiorca, którego przychody za rok 2023 przekroczą 9 218 200 PLN będzie zobowiązany do prowadzenia ksiąg rachunkowych i sporządzania rocznych sprawozdań finansowych.

Podsumowanie

Niższe limity uprawniające do korzystania ze statusu małego podatnika sprawią, że większa liczba przedsiębiorców straci uprawnienia do preferencji w roku 2024. Może to spowodować problemy płynnościowe w związku z utratą prawa do rozliczania podatku VAT metodą kasową, czy 9-procentowej stawki CIT. Spadek kursu euro rok do roku odbierze również niektórym przedsiębiorcom prawo do opłacania podatku w formie ryczałtu ewidencjonowanego i nałoży obowiązek prowadzenia ksiąg rachunkowych. Może to spowodować wzrost bieżących kosztów prowadzenia działalności gospodarczej w związku ze zwiększonymi wydatkami na administrację, czy księgowość. Zmiany nie dotkną jednak najmniejszych, dla których ustawowy limit jest nieosiągalny.

Zastanawiasz się, co możesz odliczyć od podatku?

Przeczytaj ebook „Co można wrzucić w koszty firmy”! Nasz poradnik to ponad 150 stron unikalnej wiedzy napisanej przez wykwalifikowaną księgową. W trakcie lektury znajdziesz m.in. odpowiedzi na poniższe pytania:

✅ Czym są koszty uzyskania przychodu?

✅ Co możesz odliczyć od podatku dochodowego?

✅ Jak płacić niskie podatki?

✅ Jak sprawić, by więcej pieniędzy zostało w Twojej kieszeni?

✅ Czy rower można wziąć na fakturę?